住宅購入時に気になる頭金ですが、実際どのくらいの金額が必要なのでしょうか。実は、住宅購入時には頭金以外にも現金が必要になることも多いなど気を付けたい点もあります。それらをふまえて、頭金を決める際の注意点について解説します。

最近は頭金ゼロでも住宅ローンを組める場合があります。「頭金を貯めてから購入」か、「頭金ゼロで今すぐローンで購入」かで迷うこともあるでしょう。どちらがお得なのか具体例で比較します。

住宅購入における頭金とは

頭金とは、物件価格のうち住宅ローンでまかなわずに手持ちの現金などで支払うお金のことです。頭金とよく混同されるものに手付金がありますが、手付金は契約時に支払うお金のこと。手付金も物件価格の一部に充てられます。

こちらでは、頭金の目安や頭金ゼロでも住宅が買えるのかについて解説します。

住宅購入時の頭金の目安

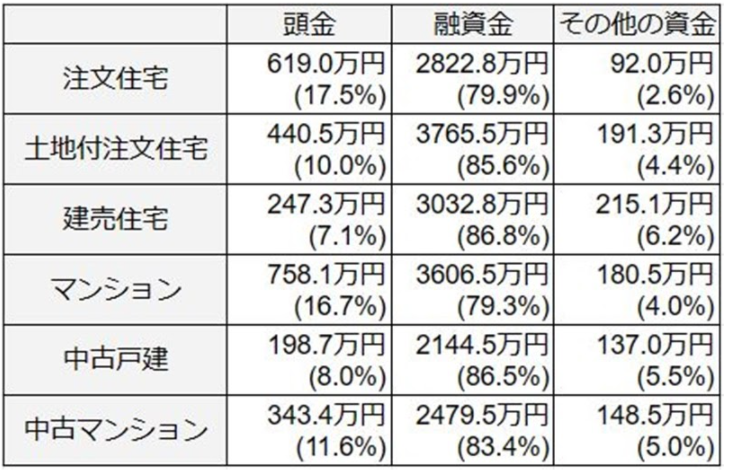

住宅購入における頭金は、どのくらい準備すればいいのでしょうか。全期間固定金利型の住宅ローンである「フラット35」を利用した方で、2020年度の住宅購入における頭金や融資金、その他の資金の平均金額とそれぞれの割合がどれくらいだったのか、以下の表にまとめました。

(2020年度 フラット35利用者調査|住宅金融支援機構より作成)

住宅購入にかかるお金の大半を融資金でまかなっていることが分かります。頭金の割合は8%から17.5%と住宅の種類によって差がありますね。地域や年齢などによっても違いはありますが、おおよその目安としては住宅購入価格の10%前後から20%弱であると言えます。

実際にはフラット以外での借り入れも多く、都市銀行、地方銀行など銀行の違いによっても異なりますが10~20%より低いケースも多くあります。

頭金ゼロでも住宅購入できる?

頭金として出せるまとまった貯金がない、万が一に備えて貯金は残しておきたいなどの事情を抱えている場合もあるでしょう。頭金ゼロでも住宅購入は可能なのでしょうか。

結論から言うと、頭金ゼロでも借りられる住宅ローンはあります。頭金なしでは住宅ローンを組めない時代もありましたが、現在は状況が変わっているのです。金融機関にもよりますが、住宅ローンの審査は年収や年齢、勤務先、勤続年数、雇用形態、健康状態などが考慮されます。利用する金融機関の融資条件を満たして審査が通れば、頭金なしでもローンを組めます。

ただ、借り入れる金額が大きくなればなるほど、月々の返済負担は増えます。借りられる金額と返せる金額は違うため、無理なく返済できる範囲で住宅ローンを組みましょう。

頭金の金額を決めるときの注意点

頭金を支払う場合、どのくらいの金額を準備したらいいのでしょうか。先ほど表で示した頭金の金額や割合はあくまで目安です。ご自身の状況や実際にかかる諸経費などを考慮して、頭金をどれくらいにするか決めましょう。

諸費用分も考慮する

住宅購入にかかるお金は物件の購入価格だけではありません。以下に挙げたようなさまざまな諸費用が発生します。

・印紙税

・登記費用

・火災保険料、地震保険料

・不動産取得税(軽減措置による非課税の可能性有)

・住宅ローン借入れにかかる費用(住宅ローン事務手数料、保証料など)

・仲介手数料

諸費用分がどのくらいの金額になるのかも気になるところですよね。諸費用は金融機関や住宅ローンの種類によっても異なるため一概には言えませんが、おおよその目安はこちらです。

・新築マンション→購入価格の4%程度

・中古マンション→購入価格の7%程度

・新築戸建て→購入価格の4%程度

・中古戸建て→購入価格の8~10%程度

(参考:住宅購入時の「諸費用」とは?費用の相場と内訳を解説|SBIマネープラザ株式会社)

これらの諸費用は原則として現金で用意するため、頭金以外にも現金が必要となるのです。自己資金がない場合は住宅ローンの借入額の中に含めたり、諸費用ローンを組んだりする方法もあります。ただ、住宅ローンに含むのが難しい費用があったり、諸費用ローンは住宅ローンよりも金利が高くなったりするため注意が必要です。

1)物件価格

2)諸費用

3)手付金は、通常現金で用意することが必須で、必ず「1」に充当するお金

4)頭金とは、「2」の一部もしくは全部、または、「2」だけでなく、「1」にも充当するお金

例)

A:購入時の費用総額

1)物件価格:3,000万円

2)諸費用:300万円

計:3,300万円

B:自己資金総額

3)手付金:100万円

4)頭金:500万円

計:600万円

C:住宅ローン借入額

A:3,300万円ーB:600万円=C:2,700万円

追加費用が発生することもある

建築中に追加工事が必要になるなど、思わぬ追加費用が発生することもあります。素材を変えたい、オプションをつけたいなどの要望を思い立つ可能性も。追加費用が発生する場合、一般的には現金で支払います。住宅ローンの借入額を増やすには住宅ローンの申し込みからやり直す必要があります。そうならないためにも予めプランの可能性を広げ、上手くコントロールできる業者に依頼するのがオススメです。

家具や家電の購入費用、引っ越し代も考慮する

新しい家に移り住むと、それまで使っていた家具のサイズが合わない、部屋数が増えて新たに家具や家電が必要になるといったことも多いものです。さらに、引っ越し代金もかかります。どのくらいお金がかかるか事前に計算し、これらの費用を確保した上で頭金を決めましょう。

急な出費に対応できるか

急な病気やケガ、給料の減額などで貯蓄から生活費を捻出する事態になる可能性もあります。万が一のときに備えて準備しておく生活費を「生活防衛資金」と言います。生活防衛資金として備えておくべき金額にはさまざまな意見がありますが、単身世帯で生活費3か月分、夫婦2人世帯で6か月分、子どもがいる場合は1年分あると望ましいといった考え方があります。急な出費に備えた貯蓄は確保しておくと安心です。

「頭金を貯めてから購入」と「頭金ゼロで今すぐローンで購入」、どちらがお得?

頭金ありか頭金ゼロか、どちらが負担を減らせるのでしょうか。それぞれのメリットやデメリットを比較し、具体的な数値を用いてシミュレーションしてみましょう。

「頭金を貯めてから購入」のメリット・デメリット

頭金ありの住宅購入では、どのようなメリットやデメリットがあるのか見ていきましょう。

【メリット】

・毎月の返済負担を減らせる

・ローン審査に通りやすい

・金利が低くなることもある

・借入年数を減らせる(頭金の金額によっては、返済額は同じで年数を減らす方もいる)

頭金を用意することで借入金額を少なくでき、その結果月々の返済金額を抑えることが可能になります。ローン審査の基準は金融機関によって異なりますが、頭金が多い方が借入金額を減らせるためローン審査に通りやすいとも言われています。

さらに、2021年12月現在のフラット35の最新の金利情報によると、融資率が9割以下の場合で最も多い金利が1.330%、融資率が9割超の場合で最も多い金利が1.590%と、頭金が多い方が金利が優遇されているのです。

【デメリット】

・貯蓄が減る

・頭金が貯まるまで時間がかかる

・住宅ローン控除の恩恵が最大限に受けられないこともある

頭金としてまとまったお金を支払うことで、一時的に貯蓄が減ります。ローンの返済金額によっては、返済しながら貯蓄をしていくことが難しい場合もあるでしょう。

また、頭金を貯めてから家を買おうとすると時間がかかります。時間がかかればかかるほど、住宅購入をするまでに住む家の家賃負担は大きくなるのです。住みたい家が見つかっても買えず、買い逃してしまう可能性もあります。

住宅ローン控除とは、住宅ローンを組んで家を購入したときに一定の要件を満たせば所得税もしくは住民税が安くなるという特例です。今年の年末に期限を迎える予定でしたが、4年間延長されて令和7年の入居までを対象とするよう調整が進められています。それと同時に控除率も変更となり、現在は年末時点のローン残高の1%とされている控除率が、0.7%に引き下げられます

頭金を支払って住宅ローンの借入額を減らすと、年末の住宅ローン残高に応じて決められる税の控除額も減ります。このことから、住宅ローン控除の恩恵を最大限に受けられないことがあると言えるのです。

「頭金ゼロで今すぐローンで購入」のメリット・デメリット

頭金なしですぐにローンで住宅を購入する場合、どのようなメリットやデメリットがあるのでしょうか。

【メリット】

・貯蓄が減らない

・住宅ローンを早く組める

・住宅ローン控除の恩恵が大きい

住宅購入にあたっては、諸費用や引っ越し代金、家具や家電の購入費用など多くの資金が必要です。頭金をゼロにすることで、手元に残す資金を増やせるというメリットがあります。また、頭金を貯めるのを待たずに住宅ローンを早く組むことで完済時期も早められます。金融機関によっては、完済時の年齢制限を設けている場合もあるのです。定年退職までに完済したい場合も、早めにローンを組むのがおすすめです。また、頭金ありの場合とは対照的に、頭金ゼロの場合は住宅ローン控除の恩恵を最大限に受けられるというメリットがあります。

【デメリット】

・利息負担が大きくなりやすい

・毎月の返済負担が大きくなる

・担保割れになる可能性が高くなる

借入金額が多いと月々の返済金額が増えるとともに、返済期間が長くなることも多いです。その場合、支払う利息が増えてしまうというデメリットがあります。さらに、先ほどのフラット35でも見られるように、頭金がある方が金利が優遇されるというケースもあるのです。

ローンを完済しないうちに住宅を売却する場合、担保割れのリスクが高まります。担保割れとは、住宅の評価額が住宅ローンの残高を下回ってしまうことです。それでも売却したい場合は、足りない分を自己資金で補うなどの必要があります。

頭金ありと頭金ゼロの金額シミュレーション

頭金ありか頭金ゼロか、どちらがお得なのでしょうか。具体的な数値を用いてシミュレーションしてみます。

4年後に頭金400万円を貯めてから購入する場合と、今すぐ頭金0円で購入する場合を比べてみました。物件価格などは以下のように仮定します。

・4000万円の住宅を購入

・固定金利1.3%

・借入期間は35年

・住宅購入前の家賃は月々10万円

(以下の表には含めていませんが、頭金の有無に関わらず諸費用はプラスで発生しますのでご注意ください。)

頭金ありの方が、毎月のローン返済額と総返済額ともに低いことが分かります。ただ、住宅購入までは賃貸に住むという場合も多いでしょう。その場合、頭金を貯めている4年の間に住んでいる家の家賃負担が大きくなります。家賃負担や頭金を足すと、頭金を貯めて購入する方が住宅にかかる費用が高くなっていることが分かりますね。また、どちらも35年ローンを組んでいるため、4年後にローンを組んだ場合は今すぐローンを組む場合に比べると完済までにさらに4年かかります。

また、住宅ローンを返済している間に貯蓄をして、繰上返済するという方法もあります。繰上返済とは、毎月の返済額とは別に借入額の一部もしくは全てを返済することです。元金の返済に充てられるため、支払う利息を減らせるというメリットがあります。

上記の例の頭金0円で購入した場合を考えてみましょう。仮にローンを組んでから10年の間に少しずつお金を貯めていき、400万円のまとまった資金ができたとします。400万円を繰上返済に充てて返済期間を短縮させると、支払利息を138万6,745円ほど減らすことが可能です。返済期間は3年9か月ほど短縮させられます。繰上返済には、返済期間はそのままに毎月の返済額を減らす方法もありますが、利息を減らすのは返済期間短縮の方が効果的です。

ライフプランに合った選択を

頭金ありと頭金ゼロ、どちらがお得であるとは一概には言えません。家庭の貯蓄状況や住んでいる家の家賃、金利の変動なども影響するからです。

結婚や出産など、住宅購入を考える時期は人それぞれ。頭金が貯まるのを待っていては必要な時期に住宅を買えないということもあるでしょう。

頭金を貯めてから購入する、今すぐフルローンで購入する、月々のローン返済をしながら貯金をして繰上返済をするなど、住宅購入における資金調達の方法はいろいろな選択肢があります。ライフプランに合わせて、無理なく返済していける方法を選びましょう。

頭金を用意することで借入額を抑えられ、月々の返済の負担を軽減できます。ただ、頭金がないからといって住宅購入ができないわけではありません。頭金を貯めてから住宅購入しようとすると、ローンを組むタイミングが遅くなって完済時期が遅れたり、住宅購入までに住む家の家賃負担が大きくなったりすることも。頭金だけにとらわれずさまざまな視点から見て、無理のない資金計画を立てましょう。